[東大式] ドル円「ローソク足パターン」

![[東大式] ドル円「ローソク足パターン」 Auto Trading](https://cdn.gogojungle.co.jp/img/products/30713/medium)

- Whole period

- 2 years

- 1 year

- 6 months

- 3 months

- 1 month

Forward testing (Profit)

Monthly Statistics

- Jan

- Feb

- Mar

- Apr

- May

- Jun

- Jul

- Aug

- Sep

- Oct

- Nov

- Dec

Calendar for Months

About EA's Strategy

Translating...

あなたの財産を守ります。 長期的に見て負けないEAで、 着実に「富」を築きましょう。 |

目次

<< このEAを支えるたった2つの重要な概念 >>

[東大式]ドル円「ロウソク足パターン」

をご覧いただきありがとうございます。

このページではEAの背景にある概念から始まり、

エントリー・エグジットのロジック、

機能することを示す統計学上の数値的な証拠

までを可能な範囲で「全て」公開しています。

興味のある内容だけでもご覧ください。

早速ですがこのEAは、

* 概念① : 「押し目買い」という概念

* 概念② : ロウソク足のチャートパターン

の2つの考え方によって作られました。

それぞれを解説します。

概念①:「相場の本質」を捉えた、

「押し目買い」という投資概念

押し目買い(または戻り売り)とは、

価格がトレンドにおいて

高値(安値)を更新した後に

押し目(戻り高値)を形成したタイミングで、

買い(売り)を入れる投資手法です。

どんなに強い上げ相場であっても、価格は一方的に上げ続けるのではなく、

随所で押し目を形成しつつ上げていきます。

これは「相場の本質」であり、何年経っても変わりません。

したがってこれをベースとすることで

賞味期限がなく長期間にわたって機能し続けるEAが作れると考えました。

概念②: ロウソク足が形成する

「値動きのクセ」を記述した、

「チャートパターン」系の手法

ローソク足パターン(あるいはチャートパターン)とは、

すなわち「チャートが形成する値動きの形」

をもとにトレードを行うトレード戦略です。

(短時間で多数の売買を繰り返すスキャルピングや、デイトレードで莫大な利益をあげるトレーダーにはこれらチャートの値動きを重視する方が非常に多く、彼らは値動きの裏にある市場参加者の意図を汲み取り、優位性のあるエントリーポイントを探します。いわゆる「トレーダー」と聞いて 同時に何枚ものスクリーンを監視しながら、このような短期売買を連続して行う人を想像する人も多いのではないでしょうか。)

* ローソク足パターンの利点:

いわゆる「当てはめ」や

「カーブフィッティング」は、ほぼ起きない

自動売買の投資戦略を開発する際には過去のデータを使って検証をします。

この大きなデメリットとしては「当てはめ」や「過剰最適化」「カーブフィッティング」

が無意識のうちに起きてしまうことです。

つまり過去のデータのみにおいて

都合よく機能するようなルールを生み出してしまうという意味です。

(これが起きてしまう背景には「数値パラメータ」の存在が挙げられます。例えば「現在の終値がX日前の終値よりも大きければ買いで入る」という投資ルールを考えるとします。パラメータXの値が2〜100の範囲であるとするとそのうちどれかしらのXは過去のデータにおいて非常に良い結果を残すことが容易に想像できると思います。)

しかしながらチャートパターン系の戦略では

値動きを直接プログラミング言語として記述しているので、

このような「パラメータ」はありません。

つまり、

過去データへの「当てはめ」が起きる可能性は極めて低い

ということになります。

* [東大式]ドル円「ロウソク足パターン」

の開発に至った経緯

今回のEAの作成にあたっては

「ドル円」の通貨ペアのみに特化して、

2016年から2019年の期間のチャートにおける莫大な量のデータ分析を行いました。

すると、1時間足において、

ある特定の値動きをした後に

「押し目」と「戻り高値」の値動きのパターンが出現することがわかりました。

はじめはこの期間のみに見られる特徴なのではないか、

と考えていましたが、

2010年から2021年にかけてのデータでも検証したところ、

見事に同じ値動きのパターンを形成していることが発見できたのです。

* ローソク足パターンのデメリット:

「機能しない期間」というものが存在する可能性

一方でデメリットもあります。ロウソク足の値動きの特徴を記述しているため、

特定の期間においてこの値動きの特徴が出現しない可能性も考えられます。

ある期間は非常にパフォーマンスが良かったローソク足のパターンが、

ある期間を境に全く機能しなくなり

また数年してパフォーマンスが戻ったりすることもあるのです。

<商品について>

仕掛け(エントリー)ルールの解説

仕掛けは全て上記にて説明した、

「押し目」と「戻り高値」を形成した後に見られ、大きな値動きを捉えるロウソク足のパターン

によって行われます。

24時間、どの時間帯であっても

このパターンが出現した場合にはエントリーを行います。

左の写真は、2022年5月12日に起きたトレードです。

まず下降トレンドをEAが判別します。

その後、戻り高値の形成を確認しました。

このような場面は非常に多くありますが、

左の写真は「戻り高値の形成後の大きな値動き」が起きる可能性が高い、

特定のパターンに該当することがEAによって判別されたので、

「売りエントリー」を行いました。

すると12時間後には市場は大きく下げ、TPに達したため

利益確定が行われました。

このようにして大きなトレンド相場を捉えることができるのです。

手仕舞い(エグジット)ルールの解説

[ SL(損切り)に関して ]

2つの損切りルールがあり、現在価格により近い方が選択されます。

- 固定SL

固定値のpips値によるSLです。

推奨は50〜100 pips で初期設定・フォワードテストでは 50 になっています。 - トレーリングストップ

直近X本のローソク足の高値・安値をベースとしたトレーリングストップです。

ON / OFF の切り替えも可能です。

あくまで「固定SLのみでは心配な方向け」に設置しているので、フォワードテストの設定では OFF です。また初期設定でも OFF になっています。Xにはできるだけ大きな値が推奨されます。

[ TP(利益確定)に関して ]

固定値のTPを設定可能です。

推奨は 80 pips 〜で、初期設定・フォワードテストでは100 pips となっています。

[ ※ ドテン(途転)に関して ※ ]

買いのポジションを持っている時に売りシグナルが発生した場合、

現在の買いポジションを決済し売りポジションを持ちます。逆も然りです。

過去12年で検証したところ

ドテンによるエグジットは優位性が高く、ドテンしない場合に比べてはるかに収益性が高い

結果となりました。

下の画像は、2022年5月20日のチャートです。

トレンド相場だけでなく、

レンジ相場においてもドテンによる決済が相場のタイミングをうまく見極めて、

利益の確定と反対方向へのエントリーを行なっている

ことがわかると思います。

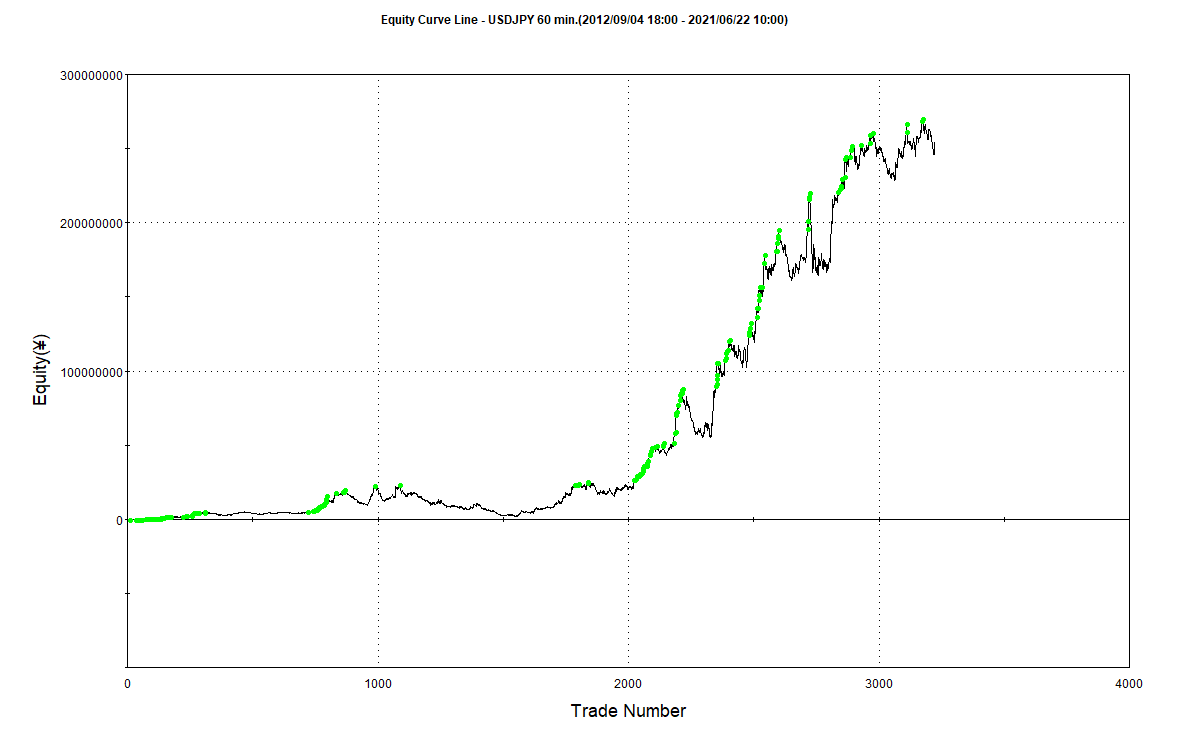

バックテストの結果

1Lot(単利)で運用すると, 10年間で800万円の利益

上記は単利、1Lot(10万通貨) で運用し続けた結果です。

- 年間利益 : 80万円

- トレード頻度: 平均1回/日

2015年9月 〜 2016年9月にはドローダウンが発生しています。

これはより現実を反映した結果です。パラメータを調整すれば、このようなドローダウンも全くなかったかのように見せることも可能ですが、それは全く意味のない行為ですのであえてそのようなことはしません。

こちらは「フォワードテスト」の結果であり、過去データに合わせて「当てはめた」結果ではございません.

※ スプレッドは 1 pips としていますが、時間枠の関係上、スプレッドの影響はほとんどありません。

資金管理(複利)で2%のリスクを取るだけで, 100万円 → 約3000万円 が可能に

なお上記は「単利」で運用した場合で常に10万通貨でトレードし続けた結果です。

しかしながら、実際の口座にて運用する場合には「複利」で運用することになると思いますので

その場合の結果も見てみましょう。

試しに、 初期資金100万円、各トレードにおいて「口座資金の2%のリスク」を取るとしてみます。

結果を見てみると、初期資金100万円が10年間で約3000万円と資産が30倍になっています。

単利の時は10年間で約800万円の利益でしたので、複利で運用することの偉大さが理解できると思います。

(※ シミュレーションによる結果であり将来の利益を約束するものではありません。)

また初期資金の100万円、各トレードのリスク2%というのはかなり現実的な数字ではないでしょうか。

数ヶ月の期間だと複利・単利はほとんどパフォーマンスに違いはありませんが、

10年などの長期間となると違いは顕著に現れるのです。

リスクを 2% → 5% に増やすだけで 100万円 → 2.5億円

最後に、各トレードのリスクを 2%→5% にした場合の結果を見てみましょう。

(※ シミュレーションによる結果であり将来の利益を約束するものではありません。)

リスクを5%に増やすと 初期資金の100万円が10年間で2.5億円となりました。

MT4だと10Lot 以上のポシションを持つことができなかったので、計算にあたっては他のシミュレーションアプリを用いました。

もちろんリスクを増やした分、ドローダウンも大きくなっていますし

現実にこれほどの大きなドローダウンを精神的に耐えられる人はあまりいないかもしれません。

ほどんどの人はトレードすること自体をやめてしまうかと思われます。

しかしながらこのようなドローダウンに耐えられるようであれば、複利運用の効果は言うまでもありません。

リスクと破産確率

投資にはリスクが付き物です。

ではEAによる自動売買を考える場合、その「リスク」とは何でしょう?

私の意見では、

それは「どれだけの確率で破産するのか?」といういわゆる「破産確率」であると考えます。

破産の定義は人によって異なるかもしれません。

ある人は100万の資金が10万になったら「破産だ」というかもしれませんが、他の人は100万の資金が50万になった時点で破産であると考えるかもしれません。

いずれにしろ、自分が使うEAの破産確率を知ることは極めて重要です。

例えば「60%の確率で1年以内に口座残高が100万円から50万になる」と言われたらそのEAを使う人はいないでしょう。

以下では「破産」の定義を

「2年以内に資産が当初の1/2 になってしまうこと(例えば初期資金が50万なら25万まで減る)」と定義します。

このうえで[東大式]ドル円「ロウソク足パターン」では、

口座残高のどれだけのリスクを取った場合に、破産確率が何%になるか、

をコンピュータに500万回以上の計算をさせてポートフォリオの資産推移をシミュレーションさせ、算出しました。

左はその結果です。

リスク割合が6%以下では全て破産確率0%であり、

10%のリスクだと6%の割合で破産します。

15%のリスクを取ると破産確率は18%となり、高い水準になりました。

設定方法

EAをMT4のチャートに適用すると、以下のような設定画面が現れます。

画像の通り、左の欄に説明が書かれておりますので右の欄に設定したい数値を直接入力してください。

(画像が小さくて見れない場合には拡大してご覧ください)

またMT4のチャート上には

左の画像のように Comment が出る仕様になっています。

* 現在のポシションが「買いポジョン」「売りポジション」「ポジションなし」

のように表示されます。

* 直近のポジションのチケット番号が確認できます。

複数のEAで運用されている場合でも

本EAによるポジションがどれなのか、がわかります。

* 購入者様の「任意のコメント」を表示可能です。

[設置に関して]

EA ファイルに加えて Libraries ファイルの設置をお願いしております。設置場所は以下です。

- EA のファイル ... \MetaQuotes\Terminal\Experts に設置してください

- Libraries ファイル ... \MetaQuotes\Terminal\Libraries に設置してください

ロット数の計算方法(複利の場合)

- 口座残高

- リスク割合 (設定方法の画像参照)

- 固定SL の pips 値

の3つから計算されます。

◎ 例えば口座残高が100万円、リスク割合が2%、固定SLが 50 pips の場合

各トレードにおいて口座残高100万円のうちの2%( = 2万円)のリスクを取ります。

1回のトレードにおける最大の負けは固定SL値の -50 pips となります。

1Lot のポジションを持った場合に -50 pips の負け額は 5万円 になるので(※ 1Lot = 10万通貨の場合)、

ポシション数は

2万円 / 5万円 = 0.40 (Lot) となります。

<このEAが機能することを示す、統計学上の証拠 × 3 >

以下では統計学上の証拠をいくつか示します。

全てを提示することはできませんが、

比較的わかりやすい内容に絞って結果を掲載しています。

専門的な内容も含みますので、興味がない場合は読み飛ばしてください。

1. ランダムに発生させたトレード結果 v.s. ドル円「ロウソク足パターン」の比較 (モンキーテスト)

モンキーテストは機械学習においてしばしば用いられる方法で、優位性を見極める上で極めて効果的です。

考え方としてはトレード頻度など最低限の条件を一致させた上で、特定の期間にてコンピュータにランダムなトレードを繰り返し行わせます。

これを1万通り以上行い、得られた1万個の結果と本EA、ドル円「ロウソク足パターン」のパフォーマンスを比較します。

例えば、得られた1万個のランダムな結果のうち、9000個において本EAが優れていた場合、

本EAは投資戦略として機能する、と考えられます。

これを「仕掛けだけ」ランダムにする場合、「手仕舞いだけ」ランダムにする場合、「仕掛けも手仕舞いも」ランダムにする場合のすべて比較し、優位性を見極めます。

以下は結果です。

ランダムな結果に比べて、全体的にドル円「ロウソク足パターン」が優れています。

2. 利益を出したパラメータの組み合わせは全体の何%?

自動売買プログラムには数値パラメータが存在します。

このパラメータがある特定の値のみ、EAが利益を上げていた場合、これは単なる当てはめと言えるでしょう。

しかしながらこのパラメータの値を100通り試し、

その全てで利益を出していた場合には十分堅牢性が高いと言えると思います。

この割合を一つの指標として考えてEAの優位性を見極めています。

ドル円「ロウソク足パターン」ではエントリー条件にパラメータはありませんでしたが、

エグジット条件には2つのパラメータが存在しています。

これら2つの値を 20(通り) × 15(通り) = 300(通り) 試したところ、

この全ての組み合わせにおいてEAは利益を出しており、

この割合は 100%という結果でした。

3. 機械学習的手法

機械学習の基本的な考え方として、データを「訓練データ」と「テストデータ」に分けるというものがあります。

「訓練データ」でモデルを作り、「テストデータ」で

そのモデルがどれだけ正確に結果を予測できているかを確かめる方法です。

金融工学においては、この考えをもとにした「ウォークフォワード交差検証」という方法が用いられます。

この場合は「訓練データ」で最適な数値パラメータを選び、

「テストデータ」でその選んだパラメータの有効性を確かめる方法です。

当然ですが、多くの場合は訓練データに比べてテストデータではパフォーマンスが悪化します。

訓練データは最適なパラメータを選んでいるため結果が良くなるのは当たり前です。

そこで、訓練データでの結果をまとめたものとテストデータでの結果をまとめたものを比較した時に

テストデータでの結果が訓練データに比べてあまり劣らない場合、

このモデルは優位性を持つと考えられます。

この際の比率を「ウォークフォワード効率」と呼びます。

例えば訓練データでの年間利益が100万、テストデータでの年間利益が80万ならば

「ウォークフォワード効率」は 80万/100万 = 80(%) です。

この数値が100%を超えることは稀ですが、これが高いほど投資戦略としてうまく機能することがわかります。

ドル円「ロウソク足パターン」のウォークフォワード効率は 94% という結果でした。

これはテストデータと訓練データの分け方によっても左右される値ですが、この戦略が機能することが理解できます。

保証について

プログラミングのミスや動作のミスが確認された場合には直ちに修正し、バージョンアップを行います。

また金融市場は時間と共に変化するものであるためこのような相場の変化に対応できるよう、

ロジック部分の修正や見直しを随時行います。

気になる点がありましたら修正しますのでコメントにてお申し付けください。

※この商品は以下のような方にはオススメできません※

① 全体での収益性ではなく、勝率重視の方

このEAは「押し目」と「戻り高値」を形成した後に見られる大きな値動きを捉えることを

目的としたロウソク足のパターンのEAです。

したがって勝率49%と決して高いとは言えない水準ですが全体としての収益性を重視しています。

勝率が高いEAを求めている方からすると、決して良いEAとはいえないかもしれません。

② 長期的な視点ではなく、短期的な視点での利益を求める方

勝率が決して高くないため、EAが大きな値動きを捉えることに成功するまでは

全体としての利益が高くない可能性があります。

長期的に見れば機能しますが、すぐに利益が出ることを保証はできないので、

そのような方には合わないかもしれません。

<よくいただくご質問>

勝率が低いが大丈夫なのか?

勝率は49%(2022/5/25時点)となっており決して高い値ではありません。しかしながらこのEAは押し目・戻り高値の形成後に生じる大きな動きを捉えることを目的としております。したがって全体としては収益性があるEAとなります。

ポートフォリオを組む場合, パラメータ「リスク割合」はどの設定がよいか?

「リスク割合」は, 口座残高に基づいています。

もしEAを20個同時に稼働しており, 口座全体で取るリスクを10%に設定したい場合, 1つのEAあたりのリスクは 0.5% となるかと思います。

したがってパラメータとして設定するのは (0.5% = ) 0.005 となります。

必要なバーの数はいくらか?

50本あれば十分です。

ただし, 仮にトレーリングストップを使う場合には, トレーリングストップの期間X以上の本数は必要です。

トレーリングストップは ON OFF どちらがいいか?

OFF の方が収益性は高くなりますが, ON にすれば安全装置としての役割が期待できます。

トレーリングストップはトレンドフォロー型のストラテジーと相性がよく, 平均回帰型のシステムとは相性が悪いです。こちらのEAは押し目形成後の反発を取るようなイメージなのでトレンドフォローと平均回帰の両方の要素を併せ持っています。

したがってトレーリングストップとの相性はそこまでよいわけではありませんが, ONにすることで安全装置としての役割は果たしてくれます。

直近(2022/3 〜 2022/5)の期間において資産曲線のアップダウンが激しくないか?

(2022/5/25 時点での回答になります。)

その通りであると思います。2022/3 以降、表示されている資産曲線は大きくアップダウンしております。こちらに関しては2つの理由があるので説明させていただきたいです。

第1の理由としてはロシアとウクライナの戦争によって大きくボラティリティが上昇していたためです。特に4月の期間はドル円では値動きの幅が通常の3倍程度になり値動きが非常に激しくなりました。公式の運用では SL の固定値が 50 pips のままでしたので、この期間にはかなり多くのトレードが損切りに遭いました。しかしながら損切りに引っかからなかったならば結果的には大きく利益をあげていたはずのトレードが非常に多くありました。つまり、戦争によって値動きが非常に激しくなってしまったため、本来ならば損切りに引っかからないはずのトレードが損切りに引っかかってしまう現象が起きていました。こちらは固定SLのデメリットでもありますので、2022年の4月のように大きくボラティリティが上昇した場合には固定SLの値を市場状況に合わせてご自身で変更していただければと思います。

2つ目の理由が複利で運用しているということです。EAシステムが利益を上げるにつれてロット数も上昇しております (当初は0.40でしたが、直近では0.59となっており、約1.5倍になっています)。ロット数が当初と比べて1.5倍なので、その分資産曲線のアップダウンも1.5倍になります。

Price:¥35,000 (taxed)

●Payment

Sales from : 07/28/2021 20:59

Price:¥35,000 (taxed)

●Payment

Just like discretionary trading, there are those that decide trading and settlement timings by combining indicators, those that repeatedly buy or sell at certain price (pips) intervals, and trading methods that utilize market anomalies or temporal features. The variety is as rich as the methods in discretionary trading.

To categorize simply,

・Scalping (Type where trades are completed within a few minutes to a few hours),

・Day Trading (Type where trades are completed within several hours to about a day),

・Swing Trading (Type where trades are conducted over a relatively long period of about 1 day to 1 week)

・Grid/Martingale Trading (Holding multiple positions at equal or unequal intervals and settling all once a profit is made. Those that gradually increase the lot number are called Martingale.)

・Anomaly EA (Mid-price trading, early morning scalping)

However, a substantial advantage of automated trading is its ability to limit and predict risks beforehand.

[Risk]

Inherent to forex trading are the trading risks that undeniably exist in automated trading as well.

・Lot Size Risk

Increasing the lot size forcibly due to a high winning rate can, in rare instances, depending on the EA, lead to substantial Pips loss when a loss occurs. It is crucial to verify the SL Pips and the number of positions held before operating with an appropriate lot.

・Rapid Market Fluctuation Risk

There are instances where market prices fluctuate rapidly due to index announcements or unforeseen news. System trading does not account for such unpredictable market movements, rendering it incapable of making decisions on whether to settle in advance or abstain from trading. As a countermeasure, utilizing tools that halt the EA based on indicator announcements or the VIX (fear index) is also possible.

[Benefits]

・Operates 24 hours a day

If there is an opportunity, system trading will execute trades on your behalf consistently. It proves to be an extremely convenient tool for those unable to allocate time to trading.

・Trades dispassionately without being swayed by emotions

There is an absence of self-serving rule modifications, a common human tendency, such as increasing the lot size after consecutive losses in discretionary trading or, conversely, hastily securing profits with minimal gains.

・Accessible for beginners

To engage in Forex trading, there is no prerequisite to study; anyone using system trading will achieve the same results.

[Disadvantages]

・Cannot increase trading frequency at will

Since system trading operates based on pre-programmed conditions, depending on the type of EA, it might only execute trades a few times a month.

・Suitability may vary with market conditions

Depending on the trading type of the EA, there are periods more suited to trend trading and periods more suited to contrarian trading, making consistent results across all periods unlikely. While the previous year might have yielded good results, this year's performance might not be as promising, necessitating some level of discretion in determining whether it is an opportune time to operate.

・MT4 (MetaTrader 4. An account needs to be opened with a Forex company that offers MT4.)

・EA (A program for automated trading)

・The operating deposit required to run the EA

・A PC that can run 24 hours or a VPS (Virtual Private Server), where a virtual PC is hosted on a cloud server to run MT4.

Additionally, there are both demo and real accounts available. You can experience trading with virtual money by applying for a demo account. After opening a real account, you select the connection server assigned by the Forex broker, enter the password, and log in to the account.

When you deposit money into your account using the method specified by the forex broker, the funds will be reflected in your MT4 account, and you can trade.

Firstly, download the purchased EA file from your My Page on GogoJungle. You will download a zip (compressed) file, so right-click to extract it and retrieve the file named ‘◯◯◯ (EA name)_A19GAw09 (any 8 alphanumeric characters).ex4’ from inside.

Next, launch MT4 and navigate to ‘File’ → ‘Open Data Folder’ → ‘MQL4’ → ‘Experts’ folder, and place the ex4 file inside. Once done, close MT4 and restart it. Then, go to the upper menu ‘Tools’ → ‘Options’, and under ‘Expert Advisors’, ensure ‘Allow automated trading’ and ‘Allow DLL imports’ are checked, then press OK to close.

The necessary currency pair and time frame for the correct operation of the EA are specified on the EA sales page. Refer to this information and open the chart of the correct currency pair time frame (e.g., USDJPY5M for a USD/Yen 5-minute chart).

Within the menu navigator, under ‘Expert Advisors’, you will find the EA file name you placed earlier. Click to select it, then drag & drop it directly onto the chart to load the EA. Alternatively, you can double-click the EA name to load it onto the selected chart.

If ‘Authentication Success’ appears in the upper left of the chart, the authentication has been successful. To operate the EA, you need to keep your PC running 24 hours. Therefore, either disable the automatic sleep function or host MT4 on a VPS and operate the EA.

If you want to use it with an account other than the authenticated one, you need to reset the registered account.

To reset the account, close the MT4 where the Web authentication is registered, then go to My Page on GogoJungle > Use > Digital Contents > the relevant EA > press the ‘Reset’ button for the registration number, and the registered account will be released.

When the account is in a reset state, using the EA with another MT4 account will register a new account.

Also, you can reset the account an unlimited number of times.

→ Items to Check When EA is Not Operating

1 lot = 100,000 currency units

0.1 lot = 10,000 currency units

0.01 lot = 1,000 currency units

For USD/JPY, 1 lot would mean holding 100,000 dollars.

The margin required to hold lots is determined by the leverage set by the Forex broker.

If the leverage is 25 times, the margin required to hold 10,000 currency units of USD/JPY would be:

10000*109 (※ at a rate of 109 yen per dollar) ÷ 25 = 43,600 yen.

・Risk-Return Ratio: Total Profit and Loss during the period ÷ Maximum Drawdown

・Maximum Drawdown: The largest unrealized loss during the operation period

・Maximum Position Number: This is the maximum number of positions that the EA can theoretically hold at the same time

・TP (Take Profit): The set profit-taking Pips (or specified amount, etc.) in the EA's settings

・SL (Stop Loss): The set maximum loss pips (or specified amount, etc.) in the EA's settings

・Trailing Stop: Instead of settling at a specified Pips, once a certain profit is made, the settlement SL is raised at a certain interval (towards the profit), maximizing the profit. It is a method of settlement.

・Risk-Reward Ratio (Payoff Ratio): Average Profit ÷ Average Loss

・Hedging: Holding both buy and sell positions simultaneously (Some FX companies also have types where hedging is not allowed)

・MT4 Beginner's Guide

・Understanding System Trading Performance (Forward and Backtesting)

・Choosing Your First EA! Calculating Recommended Margin for EAs

・Comparing MT4 Accounts Based on Spread, Swap, and Execution Speed

・What is Web Authentication?

・Checklist for When Your EA Isn't Working