WeWorkで問題噴出のソフトバンクGは売り?買い?バリュー株投資家に求められる「ドM気質」

WeWorkへの出資がつまずき、ソフトバンクグループ(9984)の株価が下落しています。この記事では同社の実態と投資の是非について考えます。

ソフトバンクは「投資会社」

「ソフトバンク」と言うと、多くの人が携帯電話会社を思い浮かべるかもしれません。しかし、子会社の携帯電話会社は上場し、親会社が行っているのはもっぱら「投資事業」です。

2017年に10兆円規模の「ソフトバンク・ビジョン・ファンド」を立ち上げ、すでにその2号ファンドの設立も発表されています。国家予算レベルの投資をバンバン実行しているのです。

ファンドでは、有望なITベンチャーに投資することで、将来的な売却益を見込んでいます。孫正義氏がこれに熱中する契機となったと考えられるのが、中国アリババへの投資です。20億円の投資が5兆円、IPO時点で2,500倍にも化けました。

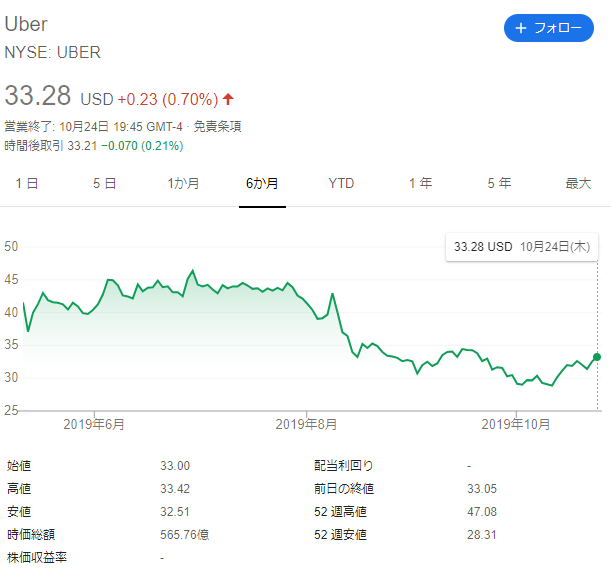

その他にも、最近ではライドシェアのUberなどの成功例があります。投資の成功を重ね、世界を股にかけた「ソフトバンク帝国」を築こうとしているのです。

ビジョン・ファンドの不安要素

しかし、投資先の一角であるWeWorkのずさんな実態が明らかになると、「ビジョン・ファンドは本当に大丈夫なのか?」という疑念が投資家の間に湧いてきます。株価は大きく値下がりしました。

このような時に、投資家としては一度冷静になって他の投資先について調べてみる必要があります。以下は、ソフトバンクの決算説明資料です。

「ByteDance(バイトダンス)」は動画アプリのTikTokを運営する会社、DiDi(滴滴)とGrab(グラブ)はそれぞれ中国、東南アジアのUberです。WeWorkはその一角を担う重要な投資先だったのです。

Uberはすでに上場しましたが、赤字経営が続き、株価は下落しています。ここの動向次第で、同じライドシェアのDiDiやGrabも大きな影響を受けるでしょう。

【参考】超大型上場のウーバー、なぜ株価は不調?脱却困難な赤字経営と、自動運転がもたらす希望=栫井駿介

また、バイトダンスのTikTokは、勢いはとてつもなかい一方で、ブームが定着するのか、どのように収益化するかなど不透明な部分があります。

これらの状況を見ても、ビジョン・ファンドの投資に「盤石」なところはあまりないと見られます。

もっとも、未上場企業への投資とは、有象無象の中から1社でも爆発的に伸びるものがあればようやくリターンが確保されるというものです。そのスリルが、リスクテイカーの孫さんにとってはたまらないのでしょう。

私は投資家として、ビジョン・ファンドを評価していません。それは不確かな部分が多く、そもそも中身がよくわからないからです。

21兆円分の株式が8兆円で買える

では、ソフトバンクグループは売りなのかと言うと、それはまた別問題です。

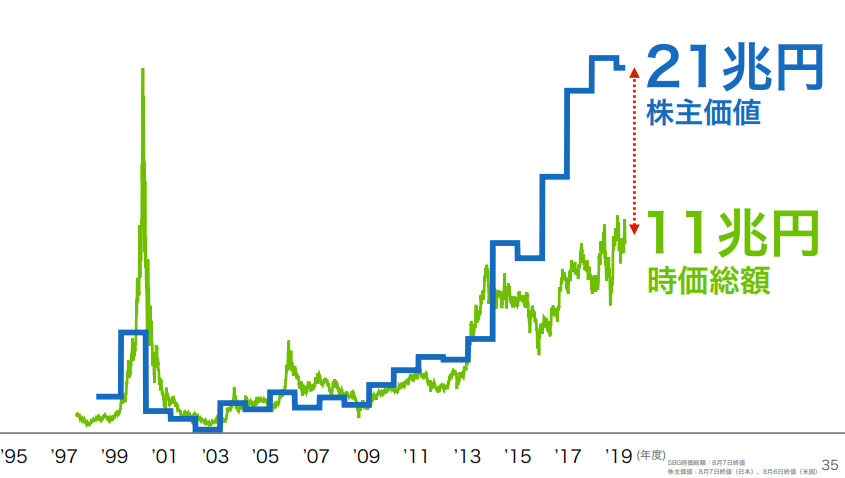

開示資料を見ると、バリュー株投資家にとって魅力的な文言が並びます。その最たるものが、以下のスライドでしょう。

本来の価値が21兆円あり、一方で時価総額は11兆円となっています。(直近では8兆円にまで下がっています。)これはまさに、「500円で買える1000円札」という、バリュー株投資の理念をそのまま体現したものなのです。

これを見せられると、どうしても買いたいという気持ちになってしまいます。

ここで言う株主価値とは、保有する株式の時価です。

アリババ11.3兆円、ソフトバンク(携帯会社)4.7兆円などが並びます。ここから、「純負債」とする5兆円を引いたものが、「株主価値」の21兆円です。

その中で、ビジョン・ファンドは3.5億円と、必ずしも大きくありません。バリューで見た時には、ビジョン・ファンドの動向はそこまで関係がないと考えています。

したがって、ビジョン・ファンドでいくら失敗したとしても、ソフトバンクの「価値」はそう簡単に揺るがないのです。

有利子負債17兆円は過大か?

ソフトバンクは有利子負債が多いと言われます。

確かに連結決算上は17兆円もあるのですが、そのうちスプリントとソフトバンク(携帯会社)で約10兆円です。これらの会社は自社内で安定したキャッシュ・フローを生むので、親会社の資金状態への影響はほとんどありません。

ちなみに、スプリントはTモバイルと合併し、ソフトバンクの連結対象から外れる予定です。

少なくとも、ボーダフォンを買ったときのように、多額の借金をして綱渡りの資金繰りを行っていた時からすると明らかに余裕があります。

金利も当時より大幅に低く、低金利環境を最大限に活かして拡大を続けているのです。

ここでファンドではなく本体で無理な投資をしなければ、財務の問題は必ずしも大きくないと考えます。(この点、投資家はWeWorkへの出資が本体からだったことを気にしているのです。)

株価はどこまで下がるか?

それでは、ソフトバンクグループは買いなのかというと、短・中期的にはむしろ下る可能性も大いにあると思います。

それは、今後もWeWorkのような失敗事例が数多く出てくると考えられるからです。

孫正義氏と言えど、全ての投資が成功するわけではありません。まして、未上場企業への投資など、失敗の方が多くて当たり前です。

ここ数年の「金余り」で、未上場株式の相場も上昇していました。ビジョン・ファンドが投資してきたのもこの期間ですから、かなり高値で、中身のない物を掴んでいた可能性があります。

「バブル」の後に起こるのは、その崩壊です。

そのようなことが起きれば、株価を大きく下げることになるでしょう。しかも、単なるヘッドライン・リスクではなく、ビジョン・ファンドの評価損を通じて、決算も赤字になってしまうことだってあるのです。

実際に、現在の営業利益の半分は、ビジョン・ファンドの「含み益」によって稼がれています。実現益ではありませんから、相場の流れ次第では全くの逆転もあり得るのです。

もっと言えば、未上場株バブルと株式市場の急落は似たようなタイミングで起こります。資産の大半は上場株ですから、相場が急落すれば本体の価値そのものに大きな影響が避けられません。

このように、ソフトバンクグループの株価はどこまでも、際限なく下がりうる銘柄だと言えます。

バリュー株投資家に求められる「ドM気質」

ただし、これは株価の話です。株価が下がったからと言って、経営が危ぶまれるわけではありません。携帯電話会社は手堅いですし、アリババも中国で確かな地位を築いています。

また、ビジョン・ファンドから1社でも大成功が出れば、大きなリターンを生む可能性があります。

今株を買ったとしても、次の景気サイクル(10年程度)が巡る頃には少なくともプラスになっている可能性が高いと私の中では考えているのです。

しかし、この会社の性質を考えると、保有している間に様々なバッド・ニュースや株価下落に何度も何度も振り回されることになります。その度に、売却するかどうかの判断を迫られることになるのです。

もちろん、本当のバリュー株投資家なら、それでも持ち続け、可能ならナンピンするだけの胆力が求められます。中身に大きな問題がなく株価が下がるということは、それだけ魅力が増すということだからです。

「もっと、もっと叩け!そして株価よ下がってくれ!」

バリュー株投資家には、そう言えるだけの「ドM気質」が必要なのです。

株価の底を見極める力があればそれにこしたことはありません。しかし、私を含め多くの人はそれが難しいからこそ、資金管理を徹底しながらできる限り安く買い、株価が下がったらそれを喜ぶ心構えが求められます。

あなたにはそれができますか?「できる」と答えられるなら、バリュー株投資家のとしての未来は明るいでしょう。

よろしいですか?