【無料全文公開】月足トレードで生きてます|第6回 消費者物価指数(CPI)上昇率と為替レートの関係[ゆったり為替]

ゆったり為替さんによる経済指標と長期為替レートの考察も、「政策金利とドル円の関係」「豪ドル円・NZドル円のスワップポイントと月足トレード」に続いて、これで3回目となります。今回は消費者物価指数(CPI)上昇率と為替レートの関係について、深く掘り下げていただきます。

※この記事は、FX攻略.com2017年10月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

ゆったり為替さんプロフィール

ゆったりかわせ。個人投資家。取引回数が極めて少ない「ゆったりトレード」派。FXで大成功を収めることを目指して、勉強をする毎日。あらゆるFX会社の口座を保有し、業界内のさまざまなサービスに精通。

公式ブログ:FXゆったりトレード派

公式ブログ:FXリアルトレード道場

モノやサービス価格を表した指数がCPI

具体的な経済指標と長期の為替レートを考察する第3回です。今回は、消費者物価指数(CPI)上昇率と為替レートの関係を考察しましょう。

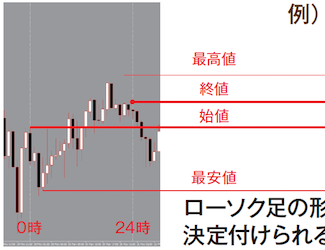

消費者物価指数とは、モノやサービスの価格を総合的に表現した指数です。私たちの身の回りには無数のモノやサービスがありますが、その価格はどのように変化しているでしょうか。感覚的には分かりますが、感覚で経済を考えていると正確性を欠いてしまいます。そこで、消費者物価指数で確認することになります。具体的には、時系列で比較したときの上昇率で考えます。

トルコと日本のCPI上昇率比較

ここでは、トルコと日本のCPI上昇率(前年同月比)を比較しましょう。2005年からの10年以上についてグラフ化してみました(図①)。明らかに差があることが分かります。

トルコのCPI上昇率は、平均的に見て8%を超えています。すなわち、今年100円の商品は来年には108円になり、再来年には117円弱になるという計算です。正確に計算しますと、8年で物価が2倍になります。大変な物価上昇率です。

この大きな物価上昇率に対応すべく、トルコの政策金利は日本と比べてとても大きな数字となっており、これがトルコリラ円のスワップポイントに反映されています。とても大きなスワップポイントですので、魅力的でしょう。

一方、日本のCPI上昇率はゼロを下回ることもしばしばだったと分かります。すなわち、ある年に100円だった商品は、翌年に99円になることもしばしばだった、ということです。これですと、今買うのを止めて将来買った方がお得です。すなわち、モノが売れません。これがデフレのデメリットです。

2013年から2014年にかけてCPI上昇率が高まりましたが、再び元の位置に戻ってしまいました。今後はどうなるでしょうか。

為替レートを試算してみよう

さて、ここにある商品があるとします。日本では100円、トルコでは2リラで売られていたとしましょう。このときの為替レートを単純に計算してみますと、以下の通りです。

ある商品=2リラ=100円

すなわち、トルコリラ円=50円です。そして、CPI上昇率に大きな変動がないまま8年が経過したとします。トルコではCPIが2倍になり、この商品の価格も2倍になります。一方、日本ではCPI上昇率はゼロ近辺です。すなわち、価格に変化はありません。よって、以下の計算式となります。

ある商品=4リラ=100円

計算しますと、トルコリラ円=25円となります。50円だった為替レートが、半分になってしまいました。物価上昇率に差がある場合、物価が上がりにくい国の通貨が強くなるという試算が成立します。すなわち、円高です。実際の為替レートはどうなっているのか、確認しましょう。

トルコリラ円の為替レート

2005年以降のトルコリラ円の様子をご覧ください(チャート①)。為替レートの動きは上下動を繰り返していますが、基本的に円高方向だと分かります。そして、2005年から2006年にかけて80円〜90円で推移しています。

その8年後を確認しましょう。2013年〜2014年ごろは50円前後だったと分かります。計算上の為替レートよりも少し円安ですが、CPI上昇率を基にして試算した為替レートは、おおむね正しいといえます。

ということは、トルコリラ円を買うとスワップポイントが大きいですが、それを打ち消してしまう円高が起こり得るということになります。よって、月足を使った長期トレードをする際には、円高リスクを十分に考慮する必要があるでしょう。

トルコリラ円の長期トレード

以上の簡潔な分析をするだけでも、月足を使った長期トレードの手法(案)がいくつか見えてきます。

①トルコリラ円はスワップポイントが高いからといって、いつ買っても良いというわけではないでしょう。一方で、一直線に円高になっているわけでもありません。

②そこで、トレンドを外れて大きく円高になったタイミング、あるいは円安方向に進みそうになったタイミングで買って持つという方法が考えられます。

③一方、基本的には円高トレンドになっているので、円高になるときには売りで勝負する手もあるでしょう。

ただし、③の売りで勝負するのは気持ちがなかなか落ち着かないかもしれません。というのは、毎日のスワップポイント損がとても大きくなるからです。

為替レートがどのように動くのか、確定的に見通すのは不可能です。その一方で、トルコリラ円を売ればスワップポイントが大幅マイナスになるというのは、ほぼ確実な情勢です。買うのは円高が怖い、売るのはスワップポイント損が怖いというわけで、トルコリラ円のトレードは実はかなり難しいという判定になるでしょう。

ただし、為替レートはどんなに円高になってもマイナスになりません。一方スワップポイントは理論上、無限に積み重なっていきます。この性質を利用して、「多額のスワップポイントを獲得することによって、どんなに含み損になってもトータルでマイナスにならない」というトレードを目指す方法もあります。この方法を採用する場合は、業界最高水準のスワップポイントを提示するFX口座を使うことが大切になるでしょう。

CPI上昇率の分析は常に有効なのか?

今まで、CPI上昇率と為替レートの関係を確認してきました。では、CPI上昇率を基にした為替レート分析は、「常に」有効でしょうか。これを確認するために、別の通貨ペアを見てみましょう。豪ドル円です。

最初に、豪州と日本のCPI上昇率グラフを確認しましょう(図②)。なお、豪州のCPIは四半期ごとの発表です。日本は毎月(または年毎)の数字を入手できますので、日本の数字を簡潔に調整しています。

グラフを見ますと、トルコと日本ほどの差はないですが、豪州の方が基本的に大きなCPI上昇率だと分かります。その差は平均的に見て数%ありますので、豪ドル円は長期的に見て円高になると考えられます。

では、実際の豪ドル円の為替レート推移を確認しましょう(チャート②)。豪ドル円は円高傾向なのかといえば、そうでもなさそうです。2008年後半にリーマンショックがあり、その影響で一時的に大きく円高になりました。しかし、それを除いて考えますと、おおむね安定した推移になっているように見えます。

この理由ですが、為替レートを決める要因はCPI上昇率だけではないからです。為替レート決定に影響する要因は実にさまざまです。CPI上昇率に加えて、金利動向、経済成長率、周辺国との関係や人口動態など、その要因を全て挙げるのは不可能と思えるくらい数多くあるでしょう。

そこで、CPI上昇率の差が極端に大きい場合は具体的に為替レートへの影響を考えつつ取引し、差があまり大きくない場合は頭の片隅に置きながらトレードする、というくらいが現実的かもしれません。

この無料ページは定額制サービス「マネーアップ」のコンテンツです。

200以上のFX動画、雑誌FX攻略.comバックナンバー(〜最新号)でFXが学び放題!詳細はこちら

日本で唯一の月刊FX専門雑誌「FX攻略.com」公式サイトはこちら

よろしいですか?