【無料全文公開】【令和2年3月16日提出期限分】確定申告で損をしていませんか?FXならではのポイントを押さえた申告で利益を確保し損失を抑えよう!

堀龍市さんプロフィール

日本FX会計株式会社。日本で唯一のFX専門の会計会社。節税や税務調査対策のスキルが口コミで広がり、北海道から沖縄まで顧客実績がある他、有名投資家らの税務顧問も担当。強引な勧誘等を一切行わないことをモットーに、電話やメールでの無料相談に加えて、今よりどれだけ節税できるか無料シミュレーションの作成サービス等も行っている。

公式サイト:日本FX会計株式会社

※この記事は、FX攻略.com2020年3月号(2020年1月21日発売)の記事を転載・再編集したものです。

今年も確定申告の時期が近づいてきました。利益が出ている方はもちろん、損失が出ている方にとっても、2019年分をしっかりと確定申告しておくことで、来年以降のFXが有利になるケースがあります。FXにおける最大のコストはスプレッドでも手数料でもなく、実は「税金」です。今回はFXの確定申告をする際の、正しい申告方法やそのポイントについて見ていきたいと思います。

FXで勝って税金で負けないために!

弊社は日本で唯一のFX専門の会計会社として、この時期、全国の投資家さまから非常にたくさんのご相談やご依頼をいただきます。皆さま方のお話を伺っていますと、ほとんどの方はFXの税金についてあまり知識がなく、またインターネット上の情報も不確かなものが多く存在しているため、残念ながら適切な申告がなされていないことが多々あります(インターネット上の情報を基に申告される場合は注意が必要です。その情報がいつのものか、信頼できる専門家が発信しているものかなどをご確認ください)。

例えば、国内の証券会社を利用した取引で年間を通して損失が出た場合、翌年以降3年間その損失を繰り越すことができますが、損失を繰り越すためにはFX取引で損失が出たことを申告する必要があり、決して無条件に損失が繰り越されるわけではありません。損失を繰り越すための確定申告書の記入方法が分からない場合は、弊社のホームページをご覧いただくことをお勧めします。詳しい解説動画をアップしておりますので、損失が出てしまった際にはぜひ、損失繰り越しの制度を活用してください。

他にも国内の証券会社を利用した場合と海外の証券会社を利用した場合では、税制に違いがありますので注意が必要です。これらの取り扱いの違いがいまいち分からないといった場合には、事前にFXに詳しい税理士などへ問い合わせてみましょう。

確定申告が必要な人とは?

1年間の所得(FX以外にも所得のある方は、それら全て)の合計額が、全ての所得控除の合計額を超える場合には、原則として確定申告が必要になります。

所得控除には、社会保険料控除や生命保険料控除、扶養控除などといったいろいろな種類がありますが、最低ラインは基礎控除の38万円です。給与所得者(サラリーマンなど)で、既に税金を徴収されている給与所得以外に所得が生じた人(一定の場合を除く)や、個人事業をしている人は確定申告が必要になります。

また、1年間に10万円以上の医療費を支払った、住宅ローンを利用してマイホームを購入した、株やFXで損失を出したなどといった場合にも、確定申告をすることによって税金が還付されたり、損失を翌年以降に繰り越せたりすることがあります。

利益20万円以下は申告不要?

よく「雑所得20万円以下は申告不要」といった内容の記載を見かけることがあります。しかし、この規定は全ての方に当てはまるわけではなく、給与所得者の特例で「給与所得者の方で、年末調整のみで納税が完了する方」に限られますので注意が必要です。

例えば、給与所得以外に所得があり、確定申告が必要な場合は、たとえ1円の雑所得であっても申告する義務があります。また、収入としては給与と20万円以下の雑所得であっても、医療費控除など還付を申請するために確定申告をするといった場合には、雑所得が1円でもあれば申告しなければなりません。

確定申告書の提出期間と提出方法

令和1年(平成31年)分の確定申告書は、令和2年2月17日(月)から3月16日(月)の間に提出します。提出方法は、①税務署などに持参する②郵送する③e-Tax(インターネット)を使う—の三つの方法があります。

①の税務署などに持参する場合には、税務署内に設けられた申告書の受付窓口に提出します。もし、税務署の開いている時間内に行けない場合でも、時間外収受箱に投函して提出することができます。

②の郵送で提出する場合には、信書扱いになる郵便で送るよう注意が必要です。信書扱いになる郵便で提出した場合には消印の日付が提出日になりますが、それ以外の方法の場合には税務署へ届いた日が提出日になります。後から提出日などが証明できるよう、できれば簡易書留で郵送することをお勧めします。

③のe-Tax(インターネット)で提出する場合には、国税庁のe-Taxというシステムからパソコンやスマートフォンを使って申告書を提出します。利用環境などによりマイナンバーカードやICカードリーダが必要になる場合がありますので、事前に国税庁のホームページなどで必要なものを確認しておくと良いでしょう。いずれの方法でも期限内に提出することができるよう、早めに準備を始めてください。

税金の納め方と納付期限

所得税の納め方は、①現金で納める②口座振替で納める③クレジットカード払い—の三つの方法があります。

①の現金で納める場合には、納付書を使って令和2年3月16日までに金融機関や税務署の窓口などで納付します。また、税額30万円以下の場合にはコンビニでQRコードを使って納税することもできます(国税庁ホームページでQRコードを作成する必要があります)。

②の口座振替で納める場合には、事前に預貯金口座振替依頼書兼納付書送付依頼書を税務署に提出しておく必要があります。依頼書の提出期限は確定申告書の提出期限と同じなので、確定申告書を郵送する場合は同封して提出すれば良いでしょう。なお、税金の口座振替日は令和2年4月21日になります。

③のクレジットカード払いで納める場合には、「国税クレジットカードお支払いサイト」を使ってパソコンやスマートフォンから手続きをします。使えるカードは「Visa」「Mastercard」「JCB」「American Express」「Diners Club」「TS CUBIC CARD」です。その際、納付税額に応じて所定の手数料が必要になりますので注意しましょう。なお、クレジットカード払いによる所得税の納付期限は現金と同じ令和2年3月16日です。

申告に必要な書類は?

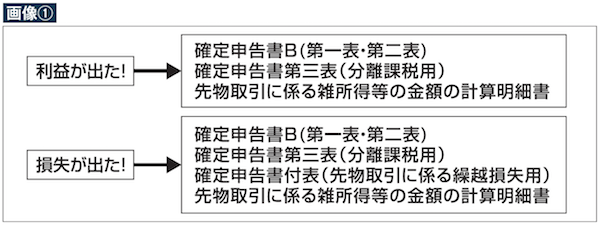

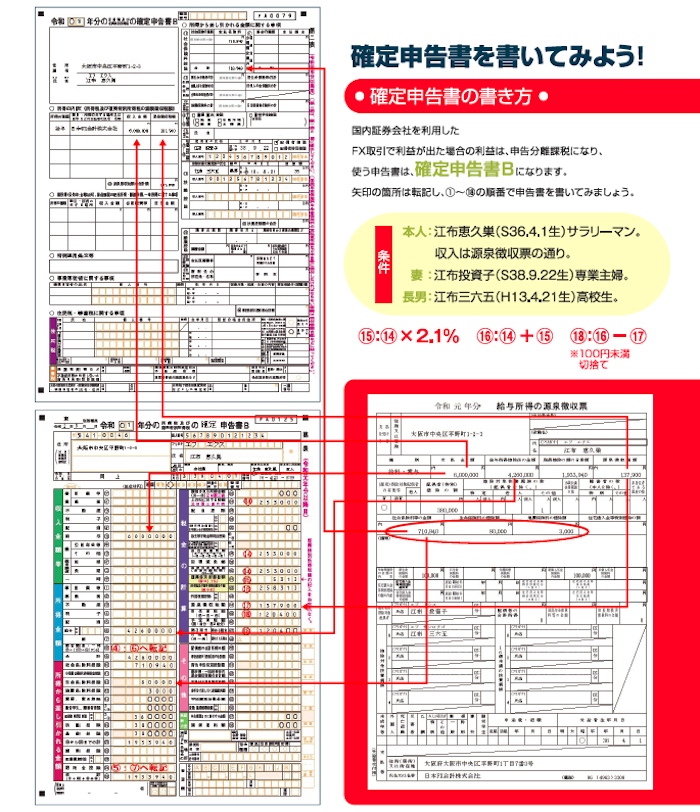

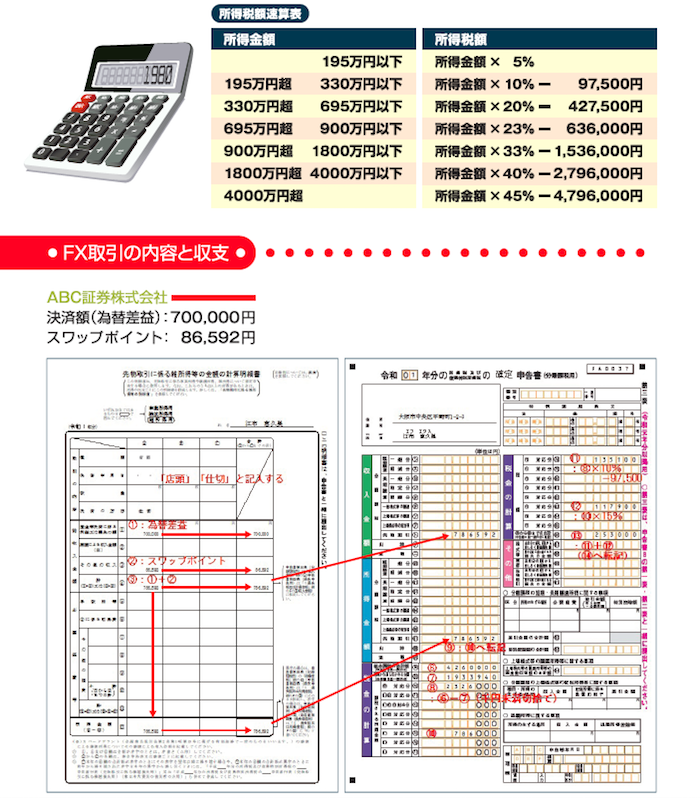

FX取引では、「利益が出た場合」と「損失が出た場合」で提出する申告書の種類が変わります。損失を繰り越す場合には、利益が出た場合に比べ必要な書類が増えるので注意が必要です。まとめると画像①のようになりますので、提出する申告書を間違わないよう参考にしてください。

他にも、FX取引での利益や損失を計算するため、証券会社で交付される年間取引報告書や取引明細などを用意しておきましょう。

FX以外の投資もしている場合には?

複数の金融商品に投資している場合には、税法上同じグループの金融商品であれば、利益や損失を合算することができます。FX(国内証券会社を利用した場合)は「申告分離課税の雑所得」というグループに該当します。同じグループに該当するものとして、日経平均先物・日経225mini・商品先物(取引所で取引されるもの)などがあります。

ただし、同じFXでも海外業者や金融庁に未登録の業者を利用した場合は、「総合課税の雑所得」というグループに該当しますので、FX(国内証券会社を利用した場合)や先物などの申告分離課税の雑所得とは利益や損失を相殺することはできません。

なお、海外業者を利用したFXと同じグループである総合課税の雑所得には、暗号資産取引などがあります。

必要経費を正しく計上して節税しよう

税法上、経費として認められるのはコレとコレ、といった具体的な規定はありません。要は、FXの利益を上げるのに直接かかった費用が経費となります。具体的には、FX取引を行うための通信費やFX関連の書籍代、FXのセミナーなどに参加されたのであれば、その参加費用や交通費が経費になると考えられます。

ポイントとしては、FXの利益を上げるのに直接的な関連性があること、経済的に合理性のある理由があることなどが重要です。迷われたときには、税法以前の一般常識で判断いただける範囲で結構ですので、これらのポイントについて冷静に判断してみてください。

なお、個人口座でのFX取引では、このように必要経費をしっかりと計上することが節税の重要なポイントになりますが、法人口座を利用されることで、さらに効果的な節税ができる可能性もあります。

損失を出しても翌年以降のために必要経費の計上を

損失を出した場合でも必要経費を差し引くことができます。

一般的に使われる収入と税法上の所得という言葉は意味合いが異なり、FX取引による所得は収入金額から必要経費を差し引いた金額のことを指します。翌年以降に繰り越す損失の金額は、あくまで所得金額ですので、損失(収入がマイナス)の場合でも、必要経費を差し引いて大丈夫ということになります。

ただし、税務署は皆さんのFX取引での利益や損失については、証券会社から提出された支払調書で把握していますが、必要経費の詳細な内容までは分かりませんので、後々お尋ねや税務調査が行われる場合などに備えて、最低限、領収書などの証拠となるものはしっかりと保管し、いざというときにはきちんと説明できるようにしておくことをお勧めいたします。

よろしいですか?