ATRでリスク管理をしよう!

ATRに関する問題

「TR(True Range)とは、1日の最大の値動きことですが、当日の高値と安値の差を見るだけでは不十分です。なぜか説明しなさい。」

トレードをするにしても、自分の取引する銘柄が1日にどれくらい動くのか(ボラティリティ)を把握していなければ、リスク管理ができません。

これを機にATRを知って、リスク管理ができるようになりましょう。

解答

「窓が開く場合を考える必要があるから」

解説

1日でどれくらい損をする可能性があるかを知るためにもリスク管理としてATRを使うのです。

例えば、昨日の終値で買い、窓を開けて下がった場合は、当日の高値と安値の差以上に損失が出ることがあります。

なので、

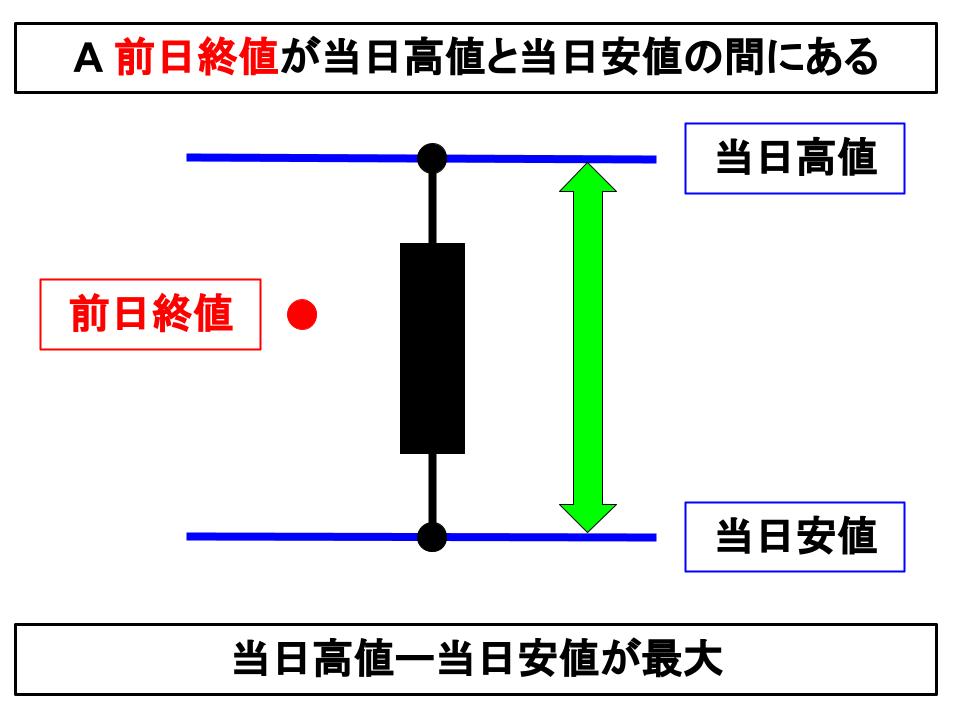

A 前日終値が当日高値と当日安値の間にある場合

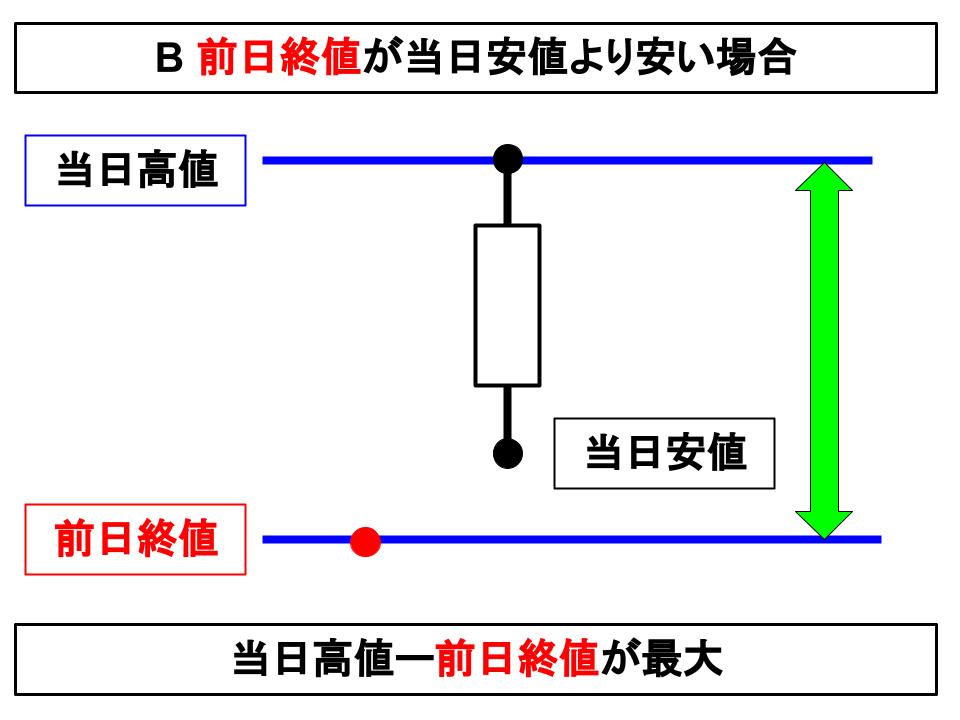

B 前日終値が当日安値より安い場合

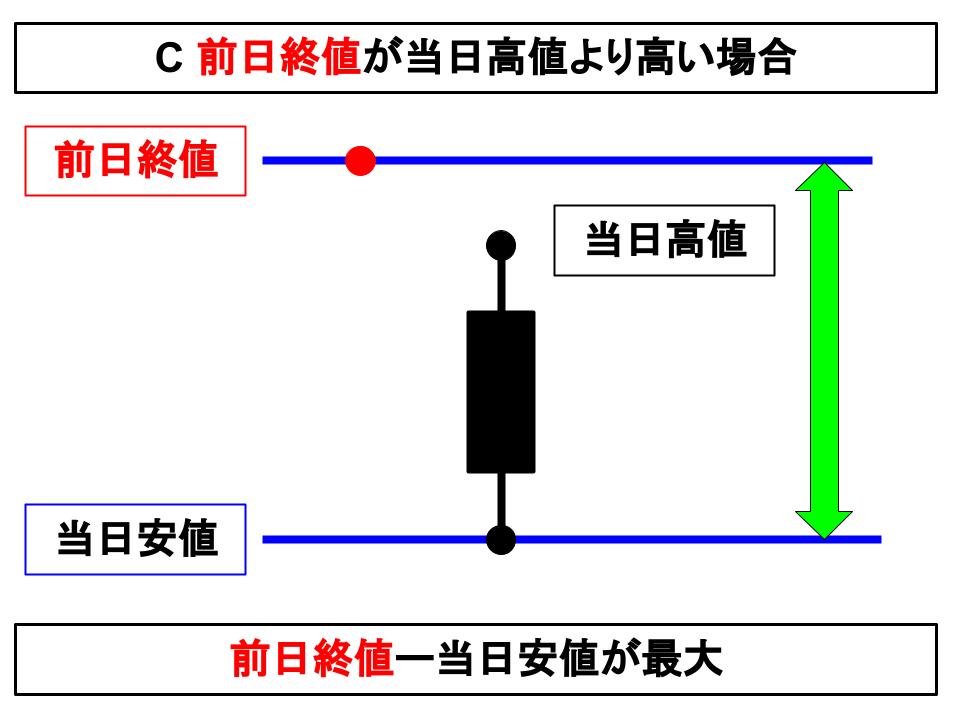

C 前日終値が当日高値より高い場合

この3つのパターンを考える必要があります。

こうすると、1日の最大の値動きが分かります。

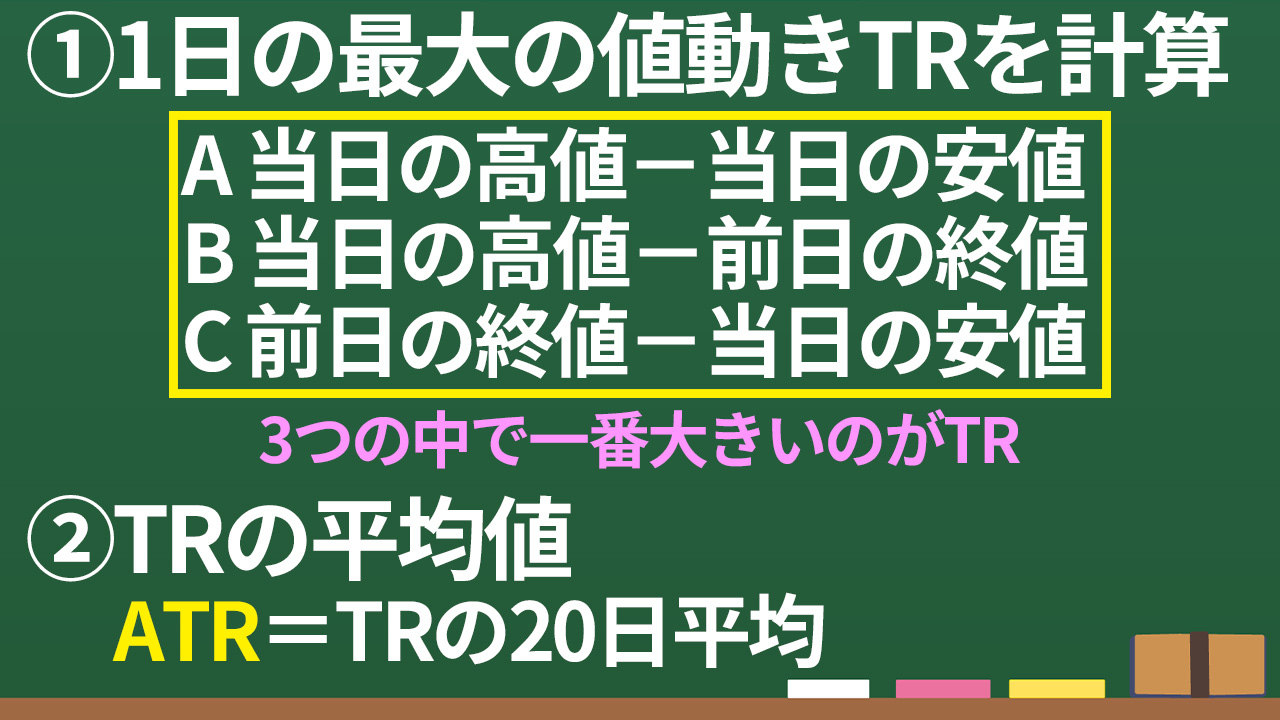

窓が開いているかどうかを確認するのが面倒な場合は、

・当日高値ー当日安値

・当日高値ー当日終値

・前日終値ー当日安値

を計算し、3つの中で一番大きいものがTRだと分かります。

あとは、それは単純に20日間の平均を取ると

ATR(Average True Range)が求まります。

ATRは主に資金管理・リスク管理に使われます。

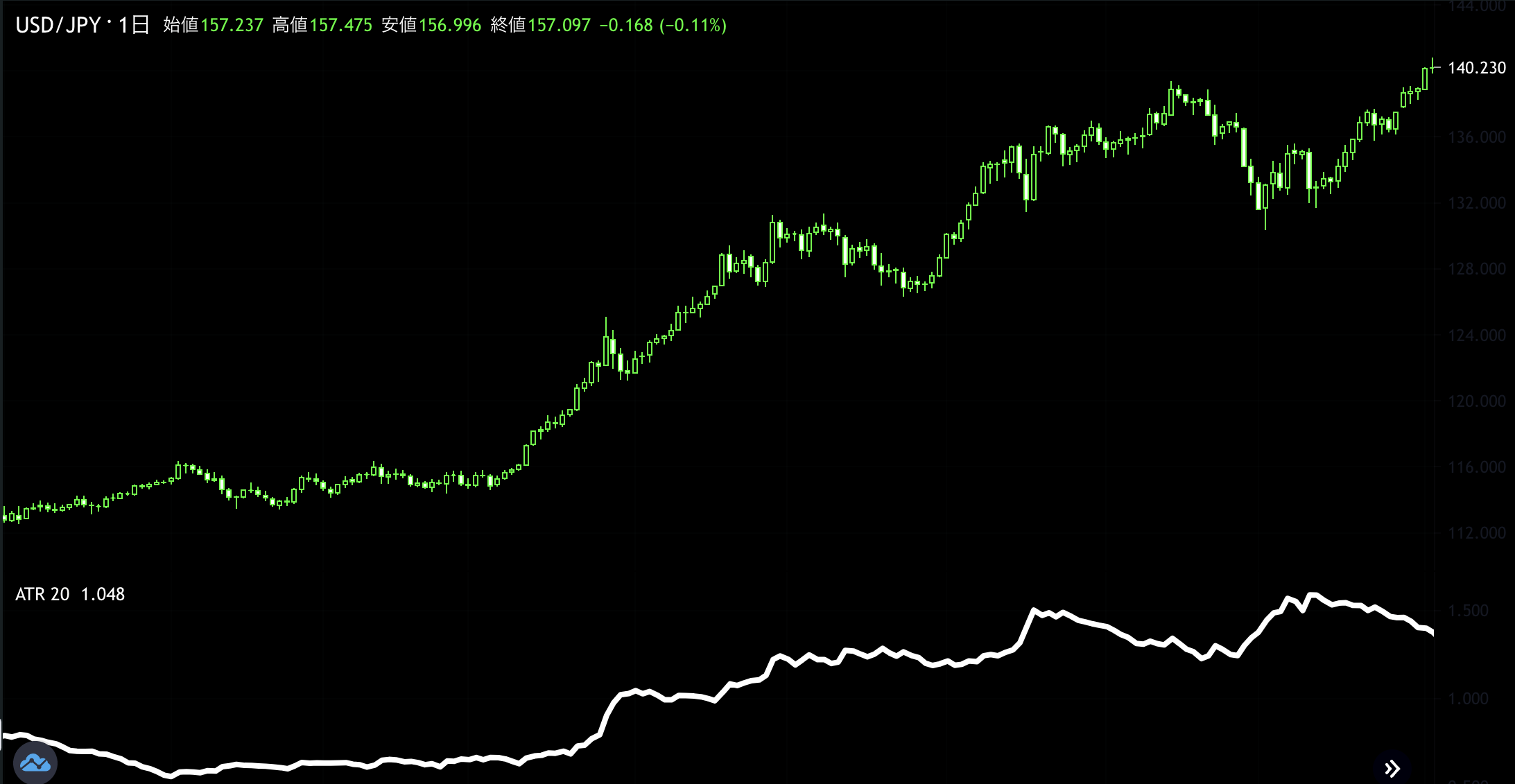

例えば、ドル円を取引するとしても、1日に0.5円しか動かない日もあれば、2円以上動く日もあります。

それだけ変動幅に差がある場合、同じ取引量や同じ損切り幅でトレードをするわけにはいきません。

大きく動く時にリスクをコントロールしようと思った、取引量を減らすなどの工夫が必要です。

また、損切り幅の設定も、狭くしすぎると、せっかくトレンドに乗っている時にちょっとした動きで決済されてしまいます。

1日の平均的な値動きが分かれば取引量や損切り幅の調整ができます。

そのためのATRなのです。

ATRが上昇しているということは、トレンドが加熱していることが分かります。

逆にATRが低い状態で安定している時は、もみあい相場です。

オンラインのチャートシステムは自動的に値幅が調整されるので、ボラティリティが分かりづらいです。

ATRを確認することで、どれくらいの値動きがあるのかが把握できます。

普段トレードをするときは意識してATRをチェックしましょう!

ATRを使ったトレードルールの過去検証のデータを公開中!

あなたの代わりに過去検証します 「過去20年分のトレードルールの検証」

Is it OK?